ผู้ชมทั้งหมด 516

ราคาน้ำมันดิบตลาดโลกที่ปรับลดลง และการเติบโตของเศรษฐกิจโลกที่ยังไม่ฟื้นตัวเต็มที่ กลายเป็นปัจจัยสำคัญที่กดดันผลการดำเนินงานของธุรกิจโรงกลั่นน้ำมันและปิโตรเคมีของหลายบริษัทในไตรมาส 3 ปี 2567 ปรับตัวลดลง

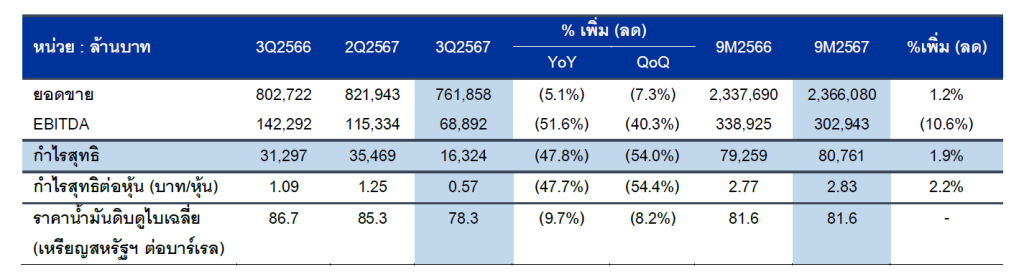

ราคาน้ำมันดิบดูไบในไตรมาส 3 ปี2567 เฉลี่ยอยู่ที่ 78.3 เหรียญสหรัฐฯ ต่อบาร์เรล ลดลงจาก ไตรมาส 2 ปี2567 ที่ระดับ 85.3 เหรียญสหรัฐฯ ต่อบาร์เรล และไตรมาส 3 ปี2566 ที่ระดับ 86.7 เหรียญสหรัฐฯ ต่อบาร์เรล จากความกังวลของตลาดต่ออุปสงค์ที่เติบโตน้อยกว่าคาดการณ์ โดยเฉพาะความต้องการในประเทศจีน ประกอบกับภาวะอุปทานล้นตลาดในระยะข้างหน้า แม้ว่าสถานการณ์ด้าน ภูมิรัฐศาสตร์ในตะวันออกกลางและระหว่างรัสเซีย-ยูเครนยังคงยืดเยื้อ รวมถึงกลุ่ม OPEC+ ขยายระยะเวลาลดการผลิตโดยสมัครใจต่อเนื่องถึงเดือนธันวาคม 2567

บริษัท ปตท. จำกัด (มหาชน) หรือ PTT บริษัทพลังงานยักษ์ใหญ่ของไทย รายงานผลการดำเนินงานในไตรมาส 3 ปี 2567 (3Q2567) พบว่า ปตท. และบริษัทย่อยมี กำไรจากการดำเนินงานก่อนค่าเสื่อมราคาและ ค่าตัดจำหน่าย ต้นทุนทางการเงิน และภาษีเงินได้ (EBITDA) จำนวน 68,892 ล้านบาท ลดลง 73,400 ล้านบาท หรือร้อยละ 51.6 จากไตรมาส 3 ปี 2566 (3Q2566) ที่จำนวน 142,292 ล้านบาท โดยหลักจากกลุ่มธุรกิจปิโตรเคมีและการกลั่น ที่มีผลการดำเนินงานลดลง โดยธุรกิจการกลั่นมีผลการดำเนินงานลดลง จากผลขาดทุนสต๊อกน้ำมันที่เพิ่มขึ้น ซึ่ง ปตท. และบริษัทย่อยมีผลขาดทุนสต๊อกน้ำมันใน 3Q2567 ประมาณ 20,000 ล้านบาท ขณะที่ใน 3Q2566 มีกำไรประมาณ 20,000 ล้านบาท

นอกจากนี้ กำไรขั้นต้นจากการกลั่น (Market GRM) ลดลงจาก 11.3 เหรียญสหรัฐฯ ต่อบาร์เรลใน 3Q2566 เป็น 2.9 เหรียญสหรัฐฯ ต่อบาร์เรลใน 3Q2567 โดยหลักจากส่วนต่างราคาผลิตภัณฑ์น้ำมันสำเร็จรูปส่วนใหญ่กับน้ำมันดิบที่ปรับลดลง ขณะที่ธุรกิจปิโตรเคมีมีผลการดาเนินงานเพิ่มขึ้น ตามส่วนต่างราคาผลิตภัณฑ์กับวัตถุดิบที่ปรับตัวสูงขึ้น กลุ่มธุรกิจการค้าระหว่างประเทศมีผลการดำเนินงานลดลง จากการรับรู้ผลขาดทุนที่ยังไม่เกิดขึ้น (Mark-to-market) ของสินค้าระหว่างการขนส่ง รวมทั้ง กลุ่มธุรกิจน้ำมันและ การค้าปลีก มีผลการดำเนินงานลดลง ตามกำไรขั้นต้นเฉลี่ยต่อลิตรและปริมาณขายเฉลี่ยที่ลดลง

นอกจากนี้ กลุ่มธุรกิจก๊าซธรรมชาติ มีผลการดำเนินงานลดลง จากธุรกิจโรงแยกก๊าซฯ ตามต้นทุนขายที่เพิ่มขึ้นมากเนื่องจากมีการเริ่มใช้นโยบาย Single Pool ในการคำนวณราคาก๊าซฯ ในปีนี้ และปริมาณขายลดลง แม้ว่าราคาขายโดยเฉลี่ยเพิ่มขึ้น ประกอบกับ ผลการดำเนินงานของบริษัทย่อยในกลุ่มธุรกิจก๊าซฯ ปรับลดลง โดยหลักจาก บริษัท พีทีที แอลเอ็นจี จำกัด (PTTLNG) เนื่องจากมีการลดสัดส่วนการถือหุ้นในโครงการ LNG Receiving Terminal แห่งที่ 2 (LMPT2) ขณะที่ธุรกิจจัดหาและจัดจำหน่ายก๊าซฯ และธุรกิจก๊าซธรรมชาติสำหรับยานยนต์ (NGV) มีกำไรขั้นต้นเพิ่มขึ้นจากต้นทุนค่าเนื้อก๊าซฯ ที่ปรับลดลงตามราคา Pool Gas ขณะที่ ธุรกิจระบบท่อส่งก๊าซฯ มีผลการดำเนินงานเพิ่มขึ้น ตามปริมาณการจองใช้ท่อส่งก๊าซฯ ที่เพิ่มขึ้น

ทั้งนี้ กำไรสุทธิของ ปตท. และบริษัทย่อยใน 3Q2567 มีจำนวน 16,324 ล้านบาท ลดลง 14,973 ล้านบาท หรือร้อยละ 47.8 จากกำไรสุทธิ จำนวน 31,297 ล้านบาท ใน 3Q2566 ตาม EBITDA ที่ลดลงตามกล่าวข้างต้น ประกอบกับ ใน 3Q2567 มีการรับรู้รายการที่ไม่ได้เกิดขึ้นประจำ (Non-recurring Items) สุทธิภาษีตามสัดส่วนของ ปตท. เป็นขาดทุนประมาณ 9,500 ล้านบาท โดยหลักจากส่วนแบ่งผลขาดทุนจากการด้อยค่าของสินทรัพย์จาก บริษัท พีทีที อาซาฮี เคมิคอล จำกัด (PTTAC) ประมาณ 4,300 ล้านบาท และผลขาดทุนจากการด้อยค่าสินทรัพย์ในกลุ่มบริษัท Vencorex ของ บริษัท พีทีที โกลบอล เคมิคอล จำกัด (มหาชน) (GC) ประมาณ 3,800 ล้านบาท ขณะที่ใน 3Q2566 มีการรับรู้ Non-recurring Items สุทธิภาษีตามสัดส่วนของ ปตท. เป็นกำไรประมาณ 40 ล้านบาท โดยหลักจากกำไรจากการซื้อคืนหุ้นกู้ของ GC แม้ว่ากาไรจากอัตราแลกเปลี่ยนและกำไรจากตราสารอนุพันธ์เพิ่มขึ้น รวมทั้งภาษีเงินได้ลดลง

ส่งผลให้ใน 3Q2567 ปตท. และบริษัทย่อยมี EBITDA จำนวน 68,892 ล้านบาท ลดลง 46,442 ล้านบาท หรือร้อยละ 40.3 จากในไตรมาส 2 ปี 2567 (2Q2567) ที่จำนวน 115,334 ล้านบาท โดยหลักจากกลุ่มธุรกิจปิโตรเคมีและการกลั่น โดยธุรกิจการกลั่นมีผลการดำเนินงานลดลง จากผลขาดทุนสต๊อกน้ำมันที่เพิ่มขึ้น ซึ่ง ปตท. และบริษัทย่อยมีผลขาดทุนสต๊อกน้ำมันใน 3Q2567 ประมาณ 20,000 ล้านบาท ขณะที่ใน 2Q2567 มีกำไรประมาณ 3,000 ล้านบาท

นอกจากนี้ Market GRM ลดลงจาก 3.0 เหรียญสหรัฐฯ ต่อบาร์เรลใน 2Q2567 เป็น 2.9 เหรียญสหรัฐฯ ต่อบาร์เรลใน 3Q2567 โดยหลักจากส่วนต่างราคาน้ำมันดีเซล และน้ำมันเบนซิน กับน้ำมันดิบปรับลดลง แม้ว่าปริมาณขายเพิ่มขึ้น ประกอบกับกลุ่มธุรกิจการค้าระหว่างประเทศมีผลการดำเนินงานลดลงจากรับรู้ผลขาดทุนของการ Mark-to-market ของสินค้าระหว่างการขนส่ง รวมถึงส่วนต่างราคาซื้อ-ขายน้ำมันดิบและ คอนเดนเสทในประเทศลดลงตามราคาน้ำมันที่อ้างอิง นอกจากนี้ กลุ่มธุรกิจสำรวจและผลิตปิโตรเลียม มีผลการดำเนินงานลดลง ตามปริมาณขายเฉลี่ยที่ลดลง

อย่างไรก็ตาม กลุ่มธุรกิจก๊าซฯ มีผลการดำเนินงานเพิ่มขึ้น โดยหลักจากธุรกิจโรงแยกก๊าซฯ ที่มีกำไรขั้นต้นเพิ่มขึ้นจากต้นทุนขายที่ลดลง เนื่องจาก ใน 2Q2567 มีการรับรู้ผลกระทบจากการเริ่มใช้นโยบาย Single Pool ในการคำนวณราคาก๊าซฯ ย้อนหลังรวม 6 เดือน ขณะที่ ผลการดำเนินงานของบริษัทย่อยในกลุ่มธุรกิจก๊าซฯ ปรับลดลง โดยหลักจากบริษัท ปตท. จำหน่ายก๊าซธรรมชาติ จำกัด (PTTNGD) ที่ต้นทุนก๊าซฯ ปรับเพิ่มขึ้นตามราคา Pool Gas และราคาขายเฉลี่ยปรับลดลงตามราคาอ้างอิง ประกอบกับ PTTLNG มีการลดสัดส่วนการถือหุ้นในโครงการ LMPT2

ดังนั้น กำไรสุทธิของ ปตท. และบริษัทย่อยใน 3Q2567 มีจำนวน 16,324 ล้านบาท ลดลง 19,145 ล้านบาท หรือร้อยละ 54.0 จากกำไรสุทธิจำนวน 35,469 ล้านบาทใน 2Q2567 ตาม EBITDA ที่ลดลงตามกล่าวข้างต้น ประกอบกับ ใน 3Q2567 มีการรับรู้ Non-recurring Items สุทธิภาษีตามสัดส่วนของ ปตท. เป็น ผลขาดทุนประมาณ 9,500 ล้านบาท ตามกล่าวข้างต้น ขณะที่ใน 2Q2567 มีการรับรู้ Non-recurring Items สุทธิภาษีตามสัดส่วนของ ปตท. เป็นกำไรประมาณ 5,400 ล้านบาท โดยหลักจากกำไรจากการจาหน่ายสินทรัพย์ของ PTTLNG ให้ บริษัท พีอี แอลเอ็นจี จำกัด (PE LNG) และกำไรจากการซื้อคืนหุ้นกู้ของ GC และ บริษัท ไทยออยล์ จำกัด (มหาชน) (TOP) ขณะที่กำไรจากอัตราแลกเปลี่ยน และกำไรจากตราสารอนุพันธ์เพิ่มขึ้น รวมทั้งภาษีเงินได้ลดลง

ขณะที่ ช่วง 9 เดือนแรกของปี 2567 (9M2567) ปตท. และบริษัทย่อยมี EBITDA จำนวน 302,943 ล้านบาท ลดลง 35,982 ล้านบาท หรือร้อยละ 10.6 จาก ในช่วง 9 เดือนแรกของปี 2566 (9M2566) ที่จำนวน 338,925 ล้านบาท โดยหลักจากกลุ่มธุรกิจปิโตรเคมีและการกลั่น โดยธุรกิจการกลั่นมีผลการดำเนินงานลดลง ส่วนใหญ่จาก Market GRM ที่ลดลงจาก 7.9 เหรียญสหรัฐฯ ต่อบาร์เรลใน 9M2566 เป็น 4.5 เหรียญสหรัฐฯ ต่อบาร์เรลใน 9M2567 จากส่วนต่างราคาผลิตภัณฑ์น้ำมันสำเร็จรูปกับน้ำมันดิบปรับลดลง ประกอบกับมีผลขาดทุนสต๊อกน้ามันเพิ่มขึ้น ซึ่ง ปตท. และบริษัทย่อยมีผลขาดทุนสต๊อกน้ำมันใน 9M2567 ประมาณ 14,000 ล้านบาท ขณะที่ใน 9M2566 เป็นกำไรประมาณ 10,000 ล้านบาท รวมทั้งปริมาณขายลดลง

ปตท. ยังประเมินแนวโน้มสถานการณ์เศรษฐกิจในไตรมาส4 ปี 2567 โดยในส่วนของเศรษฐกิจโลก มีแนวโน้มขยายตัวต่อเนื่อง ส่วนหนึ่งจากภาวะการเงินที่มีแนวโน้ม ผ่อนคลายขึ้นต่อเนื่องในประเทศเศรษฐกิจหลัก ซึ่งรวมถึงสหรัฐฯ ยูโรโซน และจีน ตามผลสะสมของการปรับลดอัตราดอกเบี้ยนโยบายต่อเนื่อง ท่ามกลางระดับอัตราเงินเฟ้อที่คาดว่าจะกลับเข้าสู่กรอบเป้าหมายชัดเจนมากขึ้น ประกอบกับตลาดแรงงานที่ยังคงแข็งแกร่ง จะช่วยหนุนการฟื้นตัวของการบริโภคและการลงทุนภาคเอกชนได้ นอกจากนี้ คาดว่าจะมีแรงหนุนเพิ่มเติมจากการเร่งดำเนินมาตรการกระตุ้นและฟื้นฟูเศรษฐกิจของรัฐบาลจีน เพื่อลดผลกระทบจากวิกฤตภาคอสังหาริมทรัพย์ที่ยังไม่คลี่คลาย อย่างไรก็ตาม ยังคงต้องติดตามความไม่แน่นอนทางการเมืองและนโยบายจากการเลือกตั้งในสหรัฐฯ ตลอดจนปัญหาความขัดแย้งทางภูมิศาสตร์ที่ยืดเยื้อ ซึ่งรวมถึงมาตรการกีดกันทางการค้าในหลายประเทศ และสงครามในตะวันออกกลางที่อาจรุนแรงขึ้น ซึ่งอาจส่งผลกระทบต่อห่วงโซ่อุปทานโลก

ขณะที่ตามรายงานของ S&P Global ณ เดือนตุลาคม 2567 คาดวา ราคาน้ำมันดิบในปี 2567 จะเฉลี่ยอยู่ที่ระดับ 75 – 85 เหรียญสหรัฐฯ ต่อบาร์เรล และค่ำการกลั่นอ้างอิงสิงคโปร์คาดว่า จะเฉลี่ยอยู่ที่ 4.2 – 5.2 เหรียญสหรัฐฯ ต่อบาร์เรล

ด้านเศรษฐกิจไทย คาดว่าจะขยายตัวเร่งขึ้น โดยแรงขับเคลื่อนสำคัญยังคงมาจากภาคการท่องเที่ยวที่มีแนวโน้ม ฟื้นตัวอย่างชัดเจนจากฤดูท่องเที่ยว สำหรับการส่งออกสินค้าคาดว่าจะปรับตัวดีขึ้นตามการฟื้นตัวของวัฏจักรสินค้าอิเล็กทรอนิกส์ และการค้าโลก การใช้จ่ายภาครัฐมีแนวโน้มขยายตัวต่อเนื่องตามการเบิกจ่ายเงินงบประมาณประจำปี และการเบิกจ่ายเพิ่มเติมเพื่อช่วยเหลือผู้ได้รับผลกระทบจากน้ำท่วมในไตรมาสที่ผ่านมา สำหรับการบริโภคภาคเอกชน คาดว่าจะขยายตัวดีขึ้นโดยมีแรงส่งเพิ่มเติมจากมาตรการแจกเงินสด 10,000 บาท แก่ผู้ถือบัตรสวัสดิการแห่งรัฐและผู้พิการ แม้ว่าการลงทุนภาคเอกชนคาดว่าจะยังคงอ่อนแอตามภาคการผลิตและตลาดอสังหาริมทรัพย์

อย่างไรก็ตาม การเติบโตของเศรษฐกิจไทยระยะข้างหน้ายังมีปัจจัยเสี่ยงภายนอกจาก ความไม่แน่นอนของปัญหาภูมิรัฐศาสตร์ ความขัดแย้งในตะวันออกกลาง และมาตรการตอบโต้ทางการค้าระหว่างสหรัฐฯ – จีนที่อาจรุนแรงขึ้น การปรับทิศทางนโยบายการเงินของประเทศหลักที่อาจกระทบต่อค่าเงิน ความไม่แน่นอนของทิศทางนโยบายทางการเมืองจากการเลือกตั้งในหลายประเทศ และอุทกภัยจากปรากฏการณ์ลานีญา