ผู้ชมทั้งหมด 664

แนวโน้มสถานการณ์ราคาน้ำมันดิบ (20 – 24 ก.ย. 64) นักวิเคราะห์บริษัท ไทยออยล์ จำกัด (มหาชน) ประเมินว่า ราคาน้ำมันดิบมีแนวโน้มทรงตัวในระดับสูง หลังอุปทานน้ำมันดิบสหรัฐฯ ยังได้รับแรงกดดัน เนื่องจากผู้ผลิตน้ำมันดิบในอ่าวเม็กซิโกที่ได้รับผลกระทบจากพายุเฮอริเคนไอดากลับมาดำเนินการผลิตล่าช้ากว่าที่กำหนด ประกอบกับ บริษัทผู้ผลิตน้ำมันบริเวณอ่าวเม็กซิโกได้อพยพคนงานออกจากแท่นขุดเจาะน้ำมันอีกครั้ง เนื่องจากกังวลเกี่ยวกับการพัดถล่มของพายุเฮอริเคนนิโคลัส

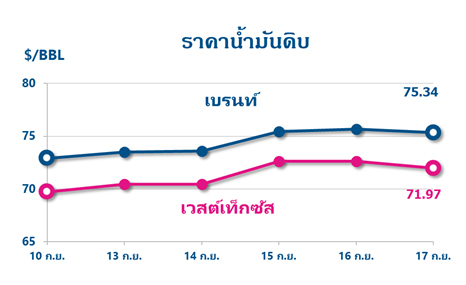

ส่วนด้านอุปสงค์น้ำมันมีทิศทางฟื้นตัว หลังกลุ่มโอเปกและสำนักงานพลังงานสากล (IEA) คาดว่าการฉีดวัคซีนต้านไวรัสโควิด-19 ที่เพิ่มขึ้นอย่างต่อเนื่อง จะส่งผลให้ความต้องการใช้น้ำมันทั่วโลกจะเริ่มปรับตัวดีขึ้น อย่างไรก็ตาม การออกประมูลน้ำมันดิบจากคลังสำรองทางยุทธศาสตร์ของจีน ในวันที่ 24 ก.ย. นี้ คาดว่าจะส่งผลกดดันราคาน้ำมัน คาดราคาน้ำมันดิบเวสต์เท็กซัสในสัปดาห์นี้จะเคลื่อนไหวที่กรอบ 69-74 เหรียญสหรัฐฯ ต่อบาร์เรล ส่วนน้ำมันดิบเบรนท์เคลื่อนไหวที่กรอบ 72-77 เหรียญสหรัฐฯ ต่อบาร์เรล

ปัจจัยสำคัญที่คาดว่าจะส่งผลกระทบต่อสถานการณ์ราคาน้ำมันในสัปดาห์นี้

การกลับมาดำเนินการผลิตของผู้ผลิตน้ำมันดิบในอ่าวเม็กซิโกยังล่าช้ากว่ากำหนด หลังได้รับผลกระทบจากพายุเฮอริเคนไอดาเมื่อปลายเดือน ส.ค. ที่ผ่านมา และพายุเฮอริเคนนิโคลัสที่พัดถล่มชายฝั่งอ่าวเม็กซิโกและลุยเซียนาเมื่อวันที่ 14 ก.ย. 64 ที่ผ่านมา ซึ่งผลกระทบจากพายุเฮอริเคนนิโคลัสส่งผลให้เกิดฝนตกหนัก และคาดว่าจะทำให้เกิดน้ำท่วมเป็นวงกว้าง อย่างไรก็ตาม พายุเฮอริเคนนิโคลัสได้พัดขึ้นฝั่งและได้อ่อนกำลังลงเป็นพายุดีเปรสชันแล้ว

สำนักงานสารสนเทศด้านพลังงานสหรัฐฯ (EIA) รายงานปริมาณน้ำมันดิบคงคลังสหรัฐฯ ประจำสัปดาห์ สิ้นสุดวันที่ 10 ก.ย. 64 ปรับตัวลดลง 6.4 ล้านบาร์เรล ไปอยู่ที่ระดับ 417.4 ล้านบาร์เรล ซึ่งเป็นระดับที่ต่ำที่สุดนับตั้งแต่เดือน ก.ย. 62 ลดลงมากกว่าที่นักวิเคราะห์คาดไว้ว่าจะปรับตัวลดลงเพียง 3.5 ล้านบาร์เรล

ความขัดแย้งทางการค้าระหว่างสหรัฐฯ และจีนมีแนวโน้มผ่อนคลายมากขึ้น หลังจากมีการเจรจาผ่านทางโทรศัพท์ระหว่างประธานาธิบดีโจ ไบเดน และประธานาธิบดีสี จิ้นผิง เมื่อวันที่ 10 ก.ย.ที่ผ่านมา โดยผู้นำทั้งสองหารือกันเกี่ยวกับความจำเป็นในการหลีกเลี่ยงการแข่งขันซึ่งจะนำมาซึ่งความขัดแย้งระหว่างสองประเทศ ซึ่งเป็นสัญญาณที่จะช่วยสนับสนุนการฟื้นตัวทางเศรษฐกิจและความต้องการใช้น้ำมัน

รัฐบาลอังกฤษเตรียมเริ่มฉีดวัคซีนป้องกันโควิด-19 เข็มที่ 3 เพื่อกระตุ้นภูมิคุ้มกันให้กับบุคลากรสาธารณสุขด่านหน้า รวมถึงประชาชนอายุ 50 ปีขึ้นไปและกลุ่มเปราะบางด้านสุขภาพ โดยเป็นการเลือกพึ่งพาวัคซีน แทนการใช้มาตรการล็อกดาวน์เพื่อเตรียมพร้อมรับมือในช่วงฤดูหนาวที่อาจมีอุปสรรคมากยิ่งขึ้น

รายงานของกลุ่มโอเปกฉบับเดือน ก.ย. 64 เผยว่า โอเปกปรับลดคาดการณ์อุปสงค์น้ำมันโลกในไตรมาส 4/2564 สู่ระดับ 99.7 ล้านบาร์เรลต่อวัน โดยลดลง 0.11 ล้านบาร์เรลต่อวัน จากตัวเลขคาดการณ์ในรายงานเดือน ส.ค. 64 เนื่องจากปริมาณความต้องการใช้น้ำมันถูกกดดันจากการแพร่ระบาดของไวรัสโควิด-19 สายพันธุ์เดลตา อย่างไรก็ตาม แม้อุปสงค์น้ำมันทั่วโลกจะลดลงในช่วงที่เหลือของปีนี้ แต่จากความคืบหน้าของการฉีดวัคซีนป้องกันโควิด-19 ทั่วโลก รวมถึงการขยายตัวทางเศรษฐกิจของหลายประเทศที่มีเป้าหมายกลับไปอยู่ในระดับเดียวกับช่วงก่อนเกิดการระบาด ทำให้โอเปกคาดว่าอุปสงค์น้ำมันทั่วโลกจะกลับมาฟื้นตัวอีกครั้งในช่วงครึ่งแรกของปี 2565

สำนักงานพลังงานสากล (IEA) เปิดเผยรายงานฉบับเดือน ก.ย. 64 โดยคาดการณ์อุปสงค์น้ำมันโลกในปี 2564 จะเพิ่มขึ้น 5.23 ล้านบาร์เรลต่อวัน เมื่อเทียบกับปีก่อนหน้า ไปอยู่ที่ระดับ 96.15 ล้านบาร์เรลต่อวัน ซึ่งเป็นการปรับลดลงจากคาดการณ์ครั้งก่อน 0.01 ล้านบาร์เรลต่อวัน เนื่องจากผลกระทบจาการแพร่ระบาดของโควิด-19 ที่ปรับสูงขึ้นในช่วงไตรมาส 3/2564 อย่างไรก็ตาม IEA คาดว่าการฉีดวัคซีนต้านไวรัสโควิด-19 ที่เพิ่มขึ้นอย่างต่อเนื่อง จะส่งผลให้ปริมาณความต้องการใช้น้ำมันทั่วโลกจะเริ่มปรับตัวดีขึ้น โดยคาดว่าปริมาณความต้องการใช้น้ำมันในเดือน ต.ค. 64 จะเพิ่มขึ้นราว 1.6 ล้านบาร์เรลต่อวัน และจะเติบโตอย่างต่อเนื่องหลังจากนี้ ซึ่งคาดการณ์ว่าในปี 2565 อุปสงค์น้ำมันโลกจะเพิ่มขึ้น 3.25 ล้านบาร์เรลต่อวัน เมื่อเทียบกับปีก่อนหน้า อยู่ที่ 99.39 ล้านบาร์เรลต่อวัน ซึ่งปรับเพิ่มขึ้นจากคาดการณ์ครั้งก่อน 0.08 ล้านบาร์เรลต่อวัน

รัฐบาลจีนวางแผนที่จะปล่อยน้ำมันดิบออกจากคลังสำรองทางยุทธศาสตร์ในวันที่ 24 ก.ย. 64 นี้ ผ่านการประมูลให้กับโรงกลั่นภายในประเทศราว 7.4 ล้านบาร์เรล โดยชนิดของน้ำมันดิบส่วนใหญ่มาจากตะวันออกกลาง ซึ่งจีนมองว่าการนำปล่อยน้ำมันดิบจากคลังสำรองทางยุทธศาสตร์จะช่วยรักษาเสถียรภาพราคาน้ำมันดิบได้

เศรษฐกิจที่น่าติดตามในสัปดาห์นี้ ได้แก่ การตัดสินใจประกาศอัตราดอกเบี้ยของธนาคารกลางจีน การแถลงนโยบายการเงินของธนาคารกลางสหรัฐฯ (เฟด) การตัดสินใจประกาศอัตราดอกเบี้ยของธนาคารกลางสหรัฐฯ และดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิตยูโรโซน (PMI) เดือน ก.ย. 64